Et si la période de l’Ouest sauvage pour les crypto-actifs en Europe touchait à sa fin ?

Un nouveau cadre juridique est désormais une réalité. Il apporte une structure claire là où régnait une certaine confusion. Ce changement majeur vise à protéger les investisseurs et à harmoniser les règles du jeu.

Ce texte transforme profondément le paysage des investissements en crypto-actifs. Il marque la fin des différences entre les lois nationales. Désormais, une seule série de règles s’applique à l’échelle du continent.

Pour les investisseurs, qu’ils soient novices ou expérimentés, cela signifie plus de sécurité. Les plateformes d’échange et autres prestataires de services doivent suivre des normes strictes. L’objectif est une transparence accrue sur tous les marchés crypto-actifs.

Cet article vous guide à travers les implications concrètes de cette évolution. Vous découvrirez comment elle affecte votre manière d’investir et interagir avec les différents services disponibles.

Points Clés à Retenir

- Le règlement MiCA crée un cadre juridique unifié pour les crypto-actifs dans l’Union européenne.

- Il remplace progressivement les réglementations nationales, comme le régime français des PSAN.

- L’objectif principal est une protection renforcée des investisseurs particuliers et institutionnels.

- Les prestataires de services sur crypto-actifs doivent désormais obtenir un agrément.

- Le texte couvre l’offre au public, l’admission à la négociation et la prévention des abus de marché.

- Cette harmonisation offre plus de sécurité juridique pour naviguer dans l’écosystème crypto.

- Les changements pratiques impactent vos relations avec les plateformes d’échange et les conseillers.

Introduction au Règlement MiCA et à son Importance pour l’Investissement Crypto

Imaginez un espace numérique où chaque investissement crypto bénéficie des mêmes protections fondamentales. C’est précisément ce que propose le nouveau cadre réglementaire européen.

Présentation générale du cadre réglementaire

Ce texte s’applique à toutes les activités liées aux crypto-actifs. Il couvre leur émission et les services associés.

L’objectif est simple : harmoniser les règles à travers l’union européenne. Cela met fin à la fragmentation entre États membres.

| Avant MiCA | Avec MiCA | Bénéfices pour les investisseurs |

|---|---|---|

| Règles nationales différentes | Cadre unique européen | Sécurité juridique renforcée |

| Agréments multiples requis | Passeport européen unique | Accès simplifié aux services |

| Protections variables | Standards uniformes | Transparence sur tout le marché |

Pourquoi MiCA est une avancée majeure pour l’Union Européenne

Ce règlement comble un vide juridique important. Les crypto-actifs non couverts par les textes traditionnels trouvent enfin leur place.

L’harmonisation des règles permet aux entreprises d’opérer dans les 27 pays avec un seul agrément.

Les investisseurs gagnent en protection face aux risques spécifiques des crypto-actifs. L’innovation peut se développer dans un environnement sécurisé.

Ce règlement positionne l’Europe comme leader mondial. Il équilibre parfaitement innovation technologique et sécurité des consommateurs.

Contexte et Objectifs du Digital Finance Package

Le paysage financier européen connaît une transformation numérique sans précédent. Face à cette évolution, la Commission européenne a lancé un ensemble de mesures ambitieuses en septembre 2020.

Ce paquet législatif répond à l’émergence des technologies blockchain. Les cadres traditionnels sont devenus insuffisants pour encadrer les nouveaux crypto-actifs.

L’évolution des normes financières en Europe

Le Digital Finance Package comprend trois piliers complémentaires. Le premier concerne spécifiquement les crypto-actifs via le nouveau règlement.

Le deuxième pilier adresse les infrastructures de marché basées sur la technologie DLT. Le troisième vise la résilience opérationnelle numérique des institutions financières.

Cette approche globale montre la volonté de créer un écosystème compétitif au niveau mondial. L’objectif est de rivaliser avec les innovations américaines et asiatiques tout en maintenant une protection élevée.

La volonté d’harmonisation et d’innovation

Les autorités européennes ont observé des risques nouveaux liés aux crypto-actifs. Volatilité extrême, fraudes et piratages ont motivé une action coordonnée.

L’harmonisation élimine les disparités réglementaires entre États membres. Cela met fin à l’arbitrage réglementaire pratiqué par certains acteurs.

Ce cadre positionne l’Union européenne comme référence mondiale pour la régulation des services sur crypto-actifs. Il équilibre innovation et sécurité sur l’ensemble du marché numérique.

Comprendre la réglementation MiCA europe

Savoir exactement quels actifs numériques sont concernés par ce nouveau cadre est essentiel pour tout investisseur. Le texte définit clairement son champ d’application pour éviter toute ambiguïté.

Définitions clés et périmètre d’application

Les crypto-actifs sont définis comme des représentations numériques de valeur ou de droits. Ils utilisent la technologie blockchain ou des systèmes similaires pour être transférés et stockés électroniquement.

Ce règlement couvre trois grandes catégories principales. On trouve les jetons de monnaie électronique, les jetons adossés à des actifs, et les autres tokens utilitaires.

Cette précision dans la définition permet une application cohérente sur tout le territoire. Les investisseurs bénéficient ainsi d’une sécurité juridique renforcée.

Exclusions et différences avec les instruments financiers traditionnels

Certains produits sont explicitement exclus du champ d’application. Les instruments financiers traditionnels comme les actions ou obligations restent soumis à leurs propres règles.

Même s’ils utilisent la blockchain, ces actifs suivent d’autres cadres comme MiFID II. Les produits d’assurance et les dépôts bancaires sont également exclus.

L’ESMA publie des orientations pour aider à distinguer ce qui relève de ce règlement. Cette clarification évite les chevauchements entre les différentes législations.

Les services de finance décentralisée sans intermédiaire et les NFT uniques échappent aussi à ce cadre. Cependant, des collections de tokens ou des fractions d’NFT peuvent être considérées comme fongibles.

Cette distinction protège les investisseurs tout en permettant l’innovation. Chaque type d’actif bénéficie du cadre juridique le plus adapté à ses spécificités.

Les Enjeux pour les Investisseurs dans l’Écosystème Crypto

Investir dans les crypto-actifs comporte des risques bien réels que tout participant au marché doit connaître. Le nouveau cadre légal apporte des solutions concrètes pour protéger votre capital.

Protection des investisseurs face à la volatilité

La valeur des crypto-actifs peut changer brutalement. Ce texte oblige les plateformes à vous avertir clairement avant chaque transaction.

Vos avoirs bénéficient désormais d’une séparation stricte. Les services doivent isoler vos actifs des leurs. Cette mesure protège en cas de difficultés financières.

L’agrément préalable élimine les acteurs douteux. Seules les entreprises sérieuses peuvent opérer sur le marché européen.

Transparence et risques de marché

Vous recevrez des informations complètes sur chaque produit. Les caractéristiques techniques et les risques spécifiques sont détaillés.

La surveillance des manipulations s’applique maintenant aux crypto-actifs. Les abus de marché sont détectés et sanctionnés.

Même l’impact environnemental doit être communiqué. Ces informations vous aident à faire des choix éclairés.

Ce règlement transforme votre expérience d’investissement. Les services deviennent plus sûrs et transparents.

Les Prestataires de Services Crypto-Actifs (PSCA) et Leurs Obligations

À partir du 30 décembre 2024, une nouvelle catégorie professionnelle émerge dans l’écosystème crypto. Seuls les prestataires services crypto-actifs agréés pourront officiellement exercer leurs activités.

Ces prestataires doivent être des personnes morales avec un siège dans l’Union. Leur management doit résider effectivement en Europe.

Processus d’agrément et exigences professionnelles

L’agrément est obligatoire pour exercer les neuf services crypto-actifs définis. Cela inclut la conservation d’actifs, l’exploitation de plateformes et le conseil.

Les dirigeants doivent prouver leur honorabilité et compétence. Cette exigence garantit la qualité des services proposés aux investisseurs.

Obligations de bonne conduite et de transparence

Les PSCA doivent agir avec honnêteté et loyauté. Ils informent clairement sur les risques des crypto-actifs.

La transparence sur les coûts est obligatoire. Des procédures de traitement des réclamations doivent être mises en place.

Les institutions financières traditionnelles bénéficient d’une procédure simplifiée. Elles peuvent notifier leur activité sans agrément complet.

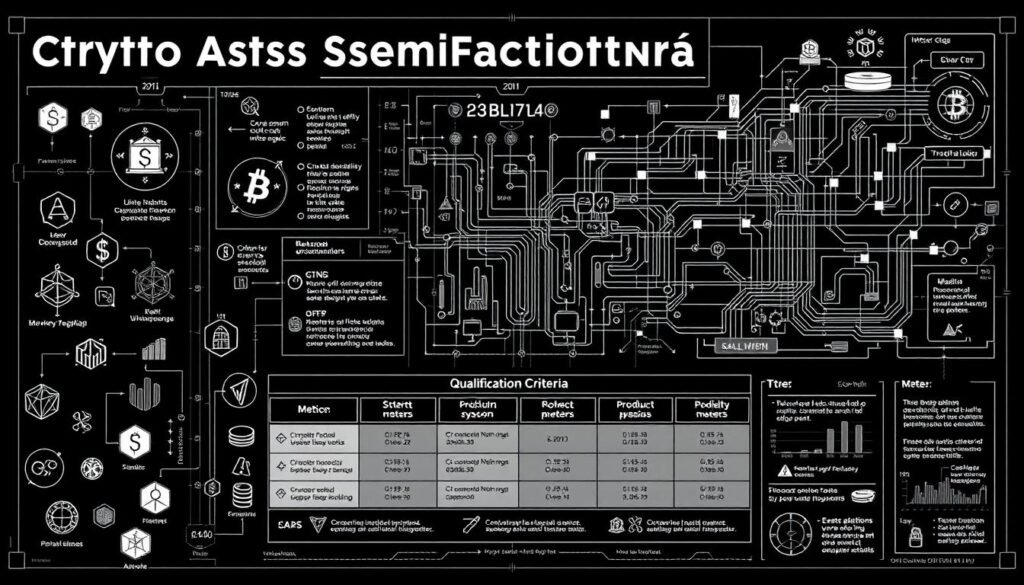

Les Critères de Qualification des Crypto-Actifs

Face à la diversité des tokens disponibles, des critères précis permettent de les classer correctement. Cette qualification détermine le cadre juridique applicable à chaque actif numérique.

L’ESMA a établi des critères permettant qualifier les différents types de crypto-actifs. Ces orientations publiées offrent une grille d’analyse claire pour les émetteurs.

Les critères déterminants pour distinguer les crypto-actifs

La nature des droits conférés par le token est examinée en détail. On analyse les droits de propriété, de créance ou de participation aux bénéfices.

Un token peut être qualifié tant qu’instrument financier s’il présente des caractéristiques similaires aux actions traditionnelles. Les critères permettant qualifier un actif sont précisément définis.

| Type de crypto-actif | Critères principaux | Cadre applicable |

|---|---|---|

| Instrument financier | Droits de propriété, participation bénéfices | MiFID II |

| Token utilitaire | Accès à un service, pas de valeur financière | MiCA |

| NFT unique | Caractère non fongible, usage spécifique | Exclusion partielle |

| Jeton adossé | Valeur liée à un actif réel | MiCA spécifique |

Les orientations de l’ESMA et leur impact

L’autorité propose un test normalisé pour le classement des crypto-actifs. Ce outil permet aux acteurs de déterminer le régime applicable avant toute émission.

Les orientations publiées évoluent régulièrement pour s’adapter aux innovations. Les émetteurs doivent exercer une veille constante sur ces critères.

Cette approche uniformise l’application du règlement dans tous les États membres. Les investisseurs bénéficient ainsi d’une sécurité juridique renforcée.

Différences Entre MiCA et les Régulations Existantes

La France avait pris une longueur d’avance avec son propre système de régulation des crypto-actifs. La loi PACTE de 2019 avait créé le statut PSAN pour encadrer les prestataires.

Le statut PSAN en France et ses évolutions

Ce dispositif français disparaît progressivement au profit du nouveau règlement européen. Les PSAN déjà agréés bénéficient d’une période transitoire jusqu’en juillet 2026.

MiCA introduit des exigences plus strictes que le régime français. Les règles sur les fonds propres et la gouvernance sont renforcées.

Comparaison avec la directive MiFID II

Une différence fondamentale existe entre ces deux cadres. MiFID II régit les instruments financiers traditionnels, tandis que MiCA couvre les crypto-actifs spécifiques.

Certains tokens peuvent être qualifiés d’instruments financiers selon l’ESMA. Ils relèvent alors de MiFID II plutôt que du nouveau règlement.

Le passeport européen permet aux prestataires d’offrir leurs services dans toute l’union européenne. Cette harmonisation remplace les systèmes nationaux fragmentés.

Cadre Réglementaire et Exigences Prudentielles

La solidité financière des prestataires devient un pilier central de la protection des investisseurs. Ce nouveau cadre impose des standards élevés pour garantir la sécurité des opérations.

Fonds propres, gouvernance et exigences de résilience

Les prestataires doivent être solides financièrement. Ils maintiennent des fonds propres minimums selon leurs activités.

Les seuils varient de 50 000 à 150 000 euros. Les services plus risqués nécessitent plus de ressources.

La gouvernance inclut l’honorabilité des dirigeants. Des contrôles internes robustes sont obligatoires.

Les dispositifs de sécurisation et de conservation des actifs

La protection des actifs clients est primordiale. Les crypto-actifs doivent être séparés du patrimoine des prestataires.

Cette ségrégation protège en cas de difficultés financières. Les fonds fiduciaires vont dans des établissements bancaires.

Le stockage à froid sécurise la majorité des crypto-actifs. Cela réduit les risques de piratage.

Ce règlement assure une conservation professionnelle des actifs. Les investisseurs bénéficient d’une sécurité renforcée.

Mesures Transitoires et Calendrier d’Application

Le calendrier d’application de ce nouveau cadre légal s’étale sur plusieurs années pour une transition en douceur. Cette approche progressive permet aux acteurs du marché de s’adapter sans disruption.

La première étape importante a eu lieu le 30 juin 2024. Cette date concernait spécifiquement les stablecoins et leurs émetteurs. Ils devaient déjà respecter les exigences d’agrément et de surveillance.

Les dates clés et la période de transition

Le 30 décembre 2024 marque la deuxième étape majeure. L’ensemble des dispositions devient applicable à cette date. Cela inclut les prestataires de services et les émetteurs d’autres crypto-actifs.

Les acteurs déjà établis bénéficient d’une période transitoire de 18 mois. Ils peuvent continuer leurs activités jusqu’au 1er juillet 2026. Cette mesure évite un changement trop brutal pour le marché.

L’alignement progressif des normes

Les prestataires français disposant d’un agrément PSAN profitent d’une procédure simplifiée. Cette harmonisation progressive assure une transition fluide vers le nouveau système.

L’application complète sera effective après le 1er juillet 2026. D’ici là, les différents crypto-actifs et services s’alignent progressivement. Cette période transitoire offre une sécurité juridique aux investisseurs.

Impact de MiCA sur l’Innovation et le Marché Unique Européen

Les frontières réglementaires disparaissent progressivement au profit d’un véritable marché unique numérique. Cette transformation crée un environnement propice à l’innovation et à la croissance des entreprises.

Le passeport européen pour les PSCA

Le mécanisme du passeport européen représente une avancée majeure pour les prestataires services crypto-actifs. Une fois agréés dans un pays membre, ils peuvent opérer dans les 27 États sans autorisations supplémentaires.

Cette simplification réduit considérablement les coûts de conformité. Les entreprises peuvent désormais déployer une stratégie paneuropéenne plus efficacement.

Les opportunités offertes aux startups et aux acteurs traditionnels

Pour les jeunes entreprises innovantes, l’accès à un marché de 450 millions de consommateurs devient réalité. Elles évitent la complexité de 27 régimes nationaux différents.

Les institutions financières traditionnelles bénéficient d’une procédure simplifiée. Elles peuvent intégrer les services sur crypto-actifs à leur offre existante via une simple notification.

Cette harmonisation élimine l’arbitrage réglementaire. Elle crée des conditions de concurrence équitables dans toute l’union européenne.

Les investisseurs profitent d’une protection uniforme. La sécurité juridique encourage le développement de nouveaux produits et services innovants.

Ce cadre attractif positionne l’Europe comme destination privilégiée pour les crypto-actifs. Il favorise l’émergence de champions capables de rivaliser au niveau international.

Les Défis de la Mise en Conformité pour les Acteurs Crypto

La mise en conformité représente un défi financier et technique majeur pour les entreprises du secteur. Les prestataires doivent investir massivement pour adapter leurs infrastructures.

Obtenir l’agrément nécessite des investissements dépassant souvent le million d’euros. Ces coûts incluent le recrutement de spécialistes et la modernisation des systèmes.

Investissements nécessaires et barrières à l’entrée

Les services crypto-actifs doivent recruter des responsables conformité et sécurité. Ces profils spécialisés sont rares et coûteux sur le marché.

La barrière financière favorise les grandes institutions traditionnelles. Les startups innovantes risquent d’être marginalisées.

Adaptation des infrastructures technologiques et de gouvernance

Les systèmes de conservation des actifs doivent être entièrement repensés. La ségrégation des crypto-actifs clients est obligatoire.

La gouvernance exige des comités de contrôle interne robustes. Les politiques de gestion des risques doivent être développées.

| Type de défi | Investissement estimé | Impact sur les acteurs |

|---|---|---|

| Recrutement spécialisé | 200 000 – 400 000 € | Pression salariale élevée |

| Infrastructure technique | 300 000 – 600 000 € | Refonte complète nécessaire |

| Conformité DORA | 150 000 – 300 000 € | Cybersécurité renforcée |

| Processus opérationnels | 100 000 – 200 000 € | Adaptation des services |

Ces transformations représentent un défi de taille pour les prestataires. Seuls les mieux préparés survivront à cette transition.

Comparaison avec MiCAR et Autres Orientations Européennes

Naviguer dans l’environnement réglementaire européen demande de comprendre les subtilités terminologiques. MiCA et MiCAR désignent en réalité le même texte juridique : le règlement (UE) 2023/1114 sur les marchés de crypto-actifs.

Les nuances entre MiCA et MiCAR

La différence réside simplement dans l’acronyme utilisé. MiCAR ajoute le « R » de « Regulation » pour plus de précision technique. Les deux termes se réfèrent au même cadre légal applicable aux services sur crypto-actifs.

Ce règlement s’appuie sur des normes techniques développées par les autorités européennes. L’EBA supervise les stablecoins tandis que l’ESMA couvre les autres aspects.

Les recommandations de l’EBA et de la CSSF

Les autorités publient régulièrement des documents d’orientation pratiques. Ces informations aident les émetteurs crypto-actifs à respecter leurs obligations.

L’autorité compétente nationale comme la CSSF adapte ces règles au contexte local. Cette approche combine harmonisation européenne et flexibilité nécessaire.

| Type de document | Autorité émettrice | Objectif principal |

|---|---|---|

| Normes techniques (RTS) | EBA/ESMA | Préciser les modalités d’application |

| Lignes directrices | Autorités européennes | Guider la mise en conformité |

| Circulaires nationales | CSSF/AMF | Adapter aux spécificités locales |

Les investisseurs bénéficient de cette architecture multi-niveaux. Elle assure une protection cohérente tout en permettant l’innovation des services.

La veille réglementaire reste essentielle pour tous les acteurs. Les informations évoluent constamment avec le marché des crypto-actifs.

Perspectives d’Avenir et Évolutions Réglementaires

L’avenir des crypto-actifs en Europe ne s’arrête pas à l’application complète du nouveau cadre. Ce texte représente plutôt le début d’un processus d’adaptation continu face aux innovations technologiques.

La Commission européenne doit évaluer le développement du marché des NFT dans les 18 mois suivant l’entrée en vigueur. Cette analyse déterminera si un régime spécifique devient nécessaire pour ces jetons non fongibles.

Les enjeux futurs post-application complète

La finance décentralisée (DeFi) pose des défis particuliers. Le règlement s’applique lorsqu’un intermédiaire identifiable existe dans les services décentralisés.

Les protocoles entièrement décentralisés échappent actuellement au champ d’application. Cette exclusion pourrait être réexaminée face à la croissance de ce marché.

L’interconnexion entre finance traditionnelle et crypto-actifs crée de nouveaux risques systémiques. Les régulateurs surveillent cette évolution avec attention.

L’application cohérente dans les 27 États membres nécessite une coopération renforcée. Cette supervision transfrontalière est essentielle pour détecter les activités illicites.

Ce cadre évolutif pourrait inspirer d’autres juridictions. L’Europe devient ainsi un laboratoire réglementaire mondial pour les crypto-actifs.

Conclusion

Les investisseurs peuvent désormais naviguer dans un environnement plus sécurisé et transparent. Ce règlement marque un tournant historique pour la légitimité des crypto-actifs.

Les protections essentielles incluent la ségrégation des actifs et l’agrément des prestataires services. La transparence sur les risques devient obligatoire pour tous les services proposés.

Le passeport européen transforme le marché en permettant une expansion simplifiée. Cette harmonisation favorise l’innovation dans un cadre sécurisé.

Les investisseurs doivent choisir des plateformes agréées et diversifier leurs portefeuilles. La veille réglementaire reste cruciale pour anticiper les évolutions.

Cette approche équilibre parfaitement innovation technologique et sécurité des capitaux. Elle positionne favorablement l’écosystème européen des crypto-actifs face à la concurrence mondiale.